С 2025 года для самозанятых плательщиков налога на профессиональный доход (НПД) вступают в силу изменения в порядке осуществления предпринимательской деятельности. В частности, самозанятых обяжут подавать отчетность в Росстат и изменят процедуру перехода на иные специальные режимы налогообложения. Рассказываем, к чему готовиться самозанятым с нового года.

Сдача самозанятыми отчетности в Росстат

С 1 января 2025 года вступают в силу нормы Федерального закона от 22.07.2024 № 206-ФЗ, расширяющие перечень субъектов предпринимательской деятельности, обязанных представлять в Росстат статистическую отчетность. В настоящее время отчетность в Росстат должны сдавать организации, ИП, государственные органы и органы местного самоуправления, учреждения, а также филиалы и представительства иностранных организаций, работающих на территории России.

По новым правилам в список респондентов, обязанных отчитываться в Росстат, будут добавлены следующие субъекты (новая редакция ст.8 Федерального закона от 29.11.2007 №282-ФЗ «Об официальном статистическом учете и системе государственной статистики в Российской Федерации»):

физические лица, применяющие специальный налоговый режим «Налог на профессиональный доход»;

- нотариусы, занимающиеся частной практикой;

- адвокаты, учредившие адвокатские кабинеты;

- другие лица, занимающиеся в установленном законодательством порядке частной практикой.

Таким образом, с нового года самозанятые, наряду с организациями и ИП, также будут на регулярной основе представлять в органы Росстата первичные статистические сведения.

Как самозанятым отчитываться в Росстат с 2025 года

Конкретные формы статистической отчетности, которые должны представлять самозанятые, будут опубликованы позднее. Пока не ясно, какие именно сведения должны сдавать в Росстат самозанятые и с какой периодичностью. Предположительно, данные сведения будут касаться видов осуществляемой самозанятыми деятельности и величины доходов, которые приносит данная деятельность.

Форма сдачи статистической отчетности будет зависеть от наличия или отсутствия у самозанятого статуса индивидуального предпринимателя. Если самозанятый просто поставлен на учет в ИФНС в качестве физлица – плательщика налога на профессиональный доход и не зарегистрирован при этом как ИП, то отчитываться в Росстат он сможет как в электронной форме, так и на бумажном носителе (пп.«д» п.7 ст.2 Федерального закона от 22.07.2024 №206-ФЗ).

Если же речь идет об ИП, перешедших на применение специального налогового режима для самозанятых, то они должны представлять статистические сведения в Росстат исключительно в форме электронных документов, подписанных электронной подписью. Отчитываться в Росстат путем представления электронных отчетов они смогут как самостоятельно, так и через операторов ЭДО (новая редакция ч.7 ст.8 Федерального закона от 29.11.2007 №282-ФЗ).

Соответственно, ИП, применяющие НПД, с 1 января 2025 года для целей сдачи обязательной отчетности в Росстат должны выполнить следующие действия:

оформить и получить ключ электронной подписи, которой будут подписываться первичные статистические данные;

установить и подготовить к работе программное обеспечение, отвечающее за передачу сведений в Росстат и шифрование передаваемой информации;

заключить договор с оператором ЭДО на передачу сведений в Росстат (если ИП на НПД не готов самостоятельно сдавать статистическую отчетность).

Таким образом, самозанятые, не являющиеся ИП, в любом случае смогут представлять статистическую отчетность в Росстат на бумажном носителе. Приобретать электронные подписи, специальное ПО и оплачивать услуги операторов ЭДО для них необязательно. Что касается ИП, то для них обязанность по сдаче статистической отчетности в Росстат в форме электронных документов была введена еще с 1 января 2022 года (постановление Правительства РФ от 17.12.2021 № 2340). Поэтому в данной части в законодательном регулировании для самозанятых ИП мало что поменяется.

За непредставление сведений в Росстат самозанятые, в том числе и ИП, применяющие НПД, с 2025 года станут нести ответственность по ст.13.19 КоАП РФ как должностные лица. Штрафы для самозанятых будут назначать в размере от 10 000 до 20 000 рублей. При этом повторная несдача отчетности в Росстат повлечет наложение на самозанятых штрафов уже в размере от 30 000 до 50 000 рублей (ч.2 ст.13.19 КоАП РФ).

Переход самозанятых на другие режимы налогообложения с 2025 года

Федеральный закон от 08.08.2024 № 259-ФЗ с 1 января 2025 года меняет для самозанятых, утративших право на применение НПД, порядок перехода на применение других налоговых режимов.

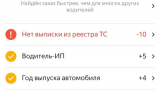

Напомним, самозанятые утрачивают право на применение НПД в случаях, прямо указанных в ч.2 ст.4 Федерального закона от 27.11.2018 № 422-ФЗ. Например, право на НПД самозанятый утратит, если его доходы в текущем календарном году превысят 2,4 млн рублей или он наймет работников по трудовым договорам, или начнет осуществлять деятельность по реализации подакцизной продукции или перепродаже любых других товаров. Самозанятый, лишившись возможности применять НПД, может перейти на применение УСН или ЕСХН, подав в ИФНС письменное заявление в течение 20 дней с даты снятия с учета в качестве плательщика НПД.

С 2025 года самозанятые, утратившие право на НПД, помимо УСН и ЕСХН, смогут также перейти на применение ПСН либо АУСН. Для этого в течение 20 дней с даты снятия с учета в качестве плательщиков НПД они должны направить в ИФНС заявление о переходе на применение соответствующего специального налогового режима (ч.2 ст.8 Федерального закона от 08.08.2024 №259-ФЗ).

После подачи в ИФНС такого заявления бывшие самозанятые станут считаться перешедшими на УСН, ПСН, ЕСХН или АУСН (по выбору налогоплательщика) с момента (новая редакция ч.6 ст.15 Федерального закона от 27.11.2018 №422-ФЗ):

снятия с учета в качестве плательщика НПД (для ИП, ранее применявших НПД);

регистрации в качестве ИП (для бывших самозанятых, которые зарегистрировались в качестве ИП в течение 20 календарных дней с даты утраты права на НПД).

Источник 1С:Бухгалтерия

Последние комментарии